[Business] 中国证监会“限制卖出”的短期效应与长期后果

[Business] 中国证监会“限制卖出”的短期效应与长期后果 ——

中国证监会“限制卖出”的短期效应与长期后果

图像来源,Getty Images

2024年春节前后,中国股市上演了一场“拉锯战”,市场行情在连续大跌和连续大涨之间切换,并引发证监会换帅等事件。

年后爆出中国证监会限制机构在开盘和收盘半小时内净卖出,引起轩然大波。BBC中文采访一位从业者,分析其中利害,以及对中国股市未来的影响。

春节前:“散户的哭墙”与“券商屠夫”

春节前不到10天,中国股市的情节起伏,让受访从业者感叹“惊心动魄”。

2月2日,上证指数一度下跌击穿2700点关口,至近四年来的最低点,那个星期上证指数累计下跌6.19%,过去10年,沪指仅有18周的周跌幅超过5%,6.19%是五年来最大周跌幅。

2月3日周末休市,中国股民情绪低迷,他们选择到美国大使馆的官方微博下通过点赞和评论来发泄情绪,有评论称该微博的评论区,“已成中国散户股民的哭墙”。

2月4日为星期日,中国证监会召开党委会议提出,要深入排查违法违规线索,依法严厉打击操纵市场、恶意做空、内幕交易、欺诈发行等重大违法行为。

2月5日行情更为惊险,开盘沪指即迅速下挫3.5%,其后证监会不断发声,称对操纵市场恶意做空的行为“零容忍”,让让胆敢违法操纵、恶意做空者“倾家荡产、牢底坐穿”,再加上国家队基金入市,使沪指跌幅收窄,最终收跌1%。

2月6日,中央汇金投资公司和证监会联合出手救市,前者加大对A股的增持规模,结束“六连跌”,主要股指全线大涨,创两年来最大单日涨幅。

图像来源,China News Service

吴清在证监会任职多年,后任上海任副书记,经历了疫情,然后再回来执掌证监会。

不过,2月7日,新华社消息,任命吴清为中国证监会党委书记,免去易会满的党委书记职务,吴清在任上海市委副书记前在证监会任职多年,2005年处置31家违规证券公司,被称为“券商屠夫”。

2月8日是春节前最后一个交易日,“券商屠夫”上任第一天,分别对申万宏源证券和平安证券进行处罚;隔日又处罚招商证券63名从业人员,其中一人涉嫌内幕交易移送司法机关,同日还对上海思尔芯上市欺诈发行进行处罚。

春节后:“限制卖出”与“量化”魔鬼

2月19日是春节后第一个交易日,沪指涨近1.6%,收复2900点大关;沪深300指数也小幅上扬1.2%,实现“四连涨”。

2月20日周二,吴清治下的证监会又拉开一场大幕——公开谴责量化巨头“灵均投资”,并对其做出买卖股票限制。起因是监测到该机构在19日集中下单卖出13亿元股票,造成指数在短时间快速下挫。

“量化,既不是天使,也不是魔鬼,所有的罪只是放大了市场波动。”一位管理量化私募基金的D先生(按照受访者要求匿名)向BBC中文表示,量化其实就是发现市场波动的一些规律,用算法的形式去自动地、严格地执行策略,以获得超额受益,在特定的点位可能会触发计算机高频、大量的交易。

图像来源,Getty Images

龙年首个交易日中国两大股指上涨。春节长假之前,中国股市遭遇了连续暴跌,此后政府出手救市,导致最后几个交易日股指有所反弹。

2月21日,彭博社引述知情人士称,中国证监会已限制包括券商自营部门在内的主要金融机构,在早盘开盘和下午收盘半小时内净卖出股票。一时间股市监管层“限制卖出”的舆论反弹甚嚣尘上。

中国证监会回应称,近日,沪深证券交易所依规对个别机构的异常交易行为采取了监管措施,是履行交易监管职责的举措,不是限制卖出。股市有涨有跌是规律,有买有卖是常态;监管部门对于正常的市场交易不干预,依法保障投资者公平自由交易的权利,对于扰乱市场交易秩序等违法违规行为,坚决依法依规予以打击。

D先生也确认了“收盘前的不准卖出的电话”,他表示接到过类似电话,而且已经“持续挺久了”。

D先生认为,这一措施背后目的无非是想稳定市场情绪,在整体缺乏信心的时候,如果量化机构在开盘或收盘集中卖出,会带着散户的情绪低迷。反之,绑住量化机构的手脚后,国家队就可以更有效地在这两个时间段可以入市支撑股价。

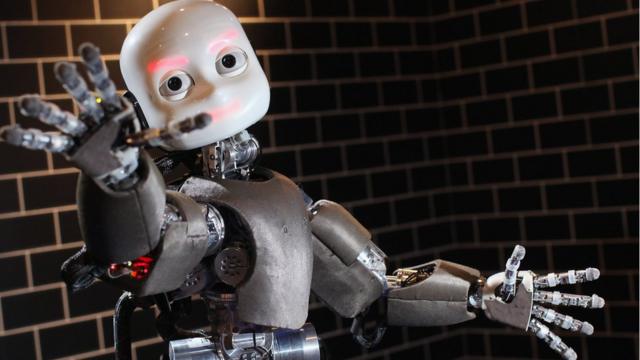

图像来源,Getty Images

机器算法将确认市场机会,然后比任何人为操作都快地出手交易。

“而且做量化的机构,交易策略差不多,所以在某个点位,可能大家都启动卖出,引发多米诺效应,出现闪崩。”D先生表示,“在A股还有个特点,就是做量化的资金总量不大,但交易量极大,因此对市场的影响也大。”D先生表示,不过量化在国外已经是非常普遍,估计标普超过一半的股票都是量化交易。

位于伦敦的金融实操公司Amplify Trading负责人皮埃尔·柯伦(Piers Curran)解释,算法交易会设置在特定情况下做出特定反应。

他表示,“有人可能设置止损的标准,达到这一标准就会出售资产以防止更多损失。”

“因此,如果道琼斯指数下跌5%,可能会触发机器算法出售股票,然而如果大量机器算法同时触及止损线,那将产生更大跌幅,进而触发更多止损交易。”

图像来源,Getty Images

2021年7月末,中国颁布“双减”新政策,一批教培机构直接倒闭收场。

后期影响

未来,可能还有更多针对量化交易的监管措施出台。据《中国证券报》报道,证监会市场监管一司相关人士称,下阶段出台的量化交易监管系列举措,将“成熟一项、推出一项”,并充分加强跟市场各类投资者沟通交流,把握好工作节奏和力度,促进量化交易规范健康发展,维护市场稳定运行。

D先生澄清,有些非财经类媒体说“禁止做空”是一种误读,其实是限制“卖出”,更准确的形容是“限制在短时间内卖出”,因为要是没法卖出,那么就没有交易,也就没有市场可言了。

但这种“限制在短时间内卖出”对于一般机构可能影响不大,他们的策略更长期,但对于量化机构而言,会非常难过,这意味着无法严格执行交易策略,有时候影响是灾难性的。

D先生举例,如果市场下跌,但是一家机构加了杠杆,在特定点位卖出时还能止损,卖不出去就爆仓,颗粒无收。这样的事情已经在发生,一刀切式地限制,跟几年前对教培、房地产行业的打压差不多。

“前前后后几个月下来,可能我们一半同行(量化私募基金)要死掉。”D先生希望,在监管上,与其在这种限制交易的技术性手段上下功夫,不如建立更好的机制提高上市公司质量,提高投资回报,股市才会真正起来。

海外资金似乎也对中国股市的现状不满。中国央行数据显示,2023年,境外机构和个人持有境内股票2.8万亿元人民币,同比下降13%,较2021年末的高点下降近30%。

这些国际基金从中国撤资的同时,将目光投向日本和印度作为替代,到了今年1月,境外投资者又抛售了145亿人民币的中国股票。

文章版权归原作者所有。